その他

その他 カードローン用語『リロード』を徹底解説!残高を補充する方法

-リロードって何?~電子マネーやICカードへの残高補充-

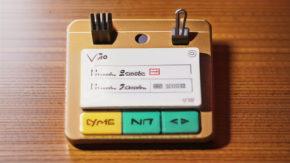

「リロード」とは、電子マネーやICカードの残高を追加することを指します。これは、カード内の残高が不足したときに、追加でチャージして利用できるようにする行為です。対応するカードの種類によっては、「チャージ」や「入金」と呼ばれることもあります。

電子マネーやICカードは、あらかじめ設定された金額をカード内に貯め、それを利用して支払いや買い物を行うことができます。残高が不足した場合、コンビニエンスストアや銀行のATMなどでリロードすることで、再び利用できるようになります。